国企重组并购市场变化趋势

次浏览

次浏览

那么,对于并购重组的理论、实践、政策导向等多元“画像”,有了深刻理解后,笔者今天就顺应时代发展新潮流,从大数据的角度,和各位聊聊国有企业重大重组并购市场,近10年到底发生了什么?呈现出什么样的特色?

数量规模先增长后减少

从2012年11月1日到2022年10月31日,已完成的国有企业(包括中央企业和地方国企、集体企业,下同)重大重组并购事件累计达327起。

图 近10年重大重组并购已完成事件

数据来源:wind;备注:这些事件的竞买方、出让方、标的方均是国有企业(下同)。

从时间进程看,2017年发生的重大重组并购事件最多,以2017年为中轴,前四年呈现增长趋势,后四年呈现下降趋势。

众所周知,国有企业通过并购重组可以优化国有资本布局和结构调整,促进产业整合、提升竞争优势和竞争力。当然,国有企业近10年的并购重组更是离不开政策的驱动。在政策驱动下,中央企业和地方国企积极参与。

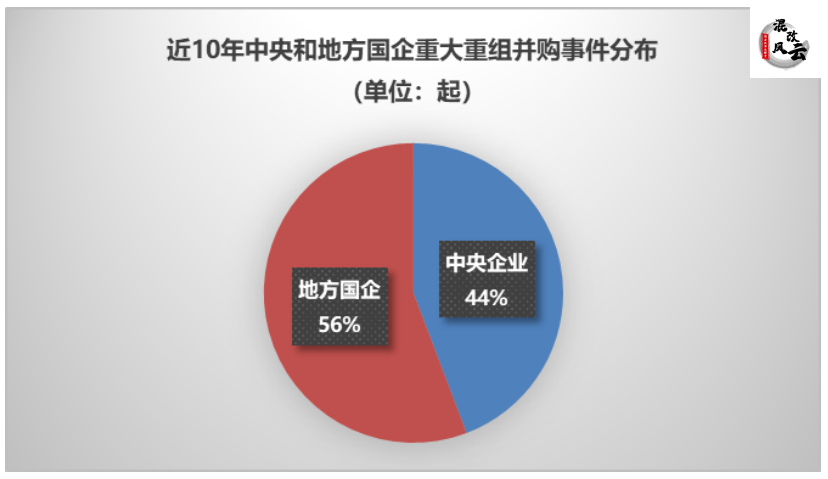

一、地方国企动作略多于中央企业

将竞买方、出让方以及标的方中具有集体企业性质的事件剔除后,2012年11月1日-2022年10月31日,中央企业和地方国企已完成的重大并购重组事件共有260起,其中地方国企占比过半。

图 中央和地方国企重大重组并购事件分布 数据来源:wind

图 中央和地方国企重大重组并购事件分布 数据来源:wind

地方国企重大重组并购全部是境内并购,而中央企业则有2%属于出境重大重组并购,剩余98%属于境内并购。具体出境并购事件,一个是中海集运收购多家公司股权,在收购公司中,有香港公司;另一个是*ST钒钛出售5家公司股权及部分资产,出售的标的中也有香港公司。可见,还是以国内企业之间的收并购为主。

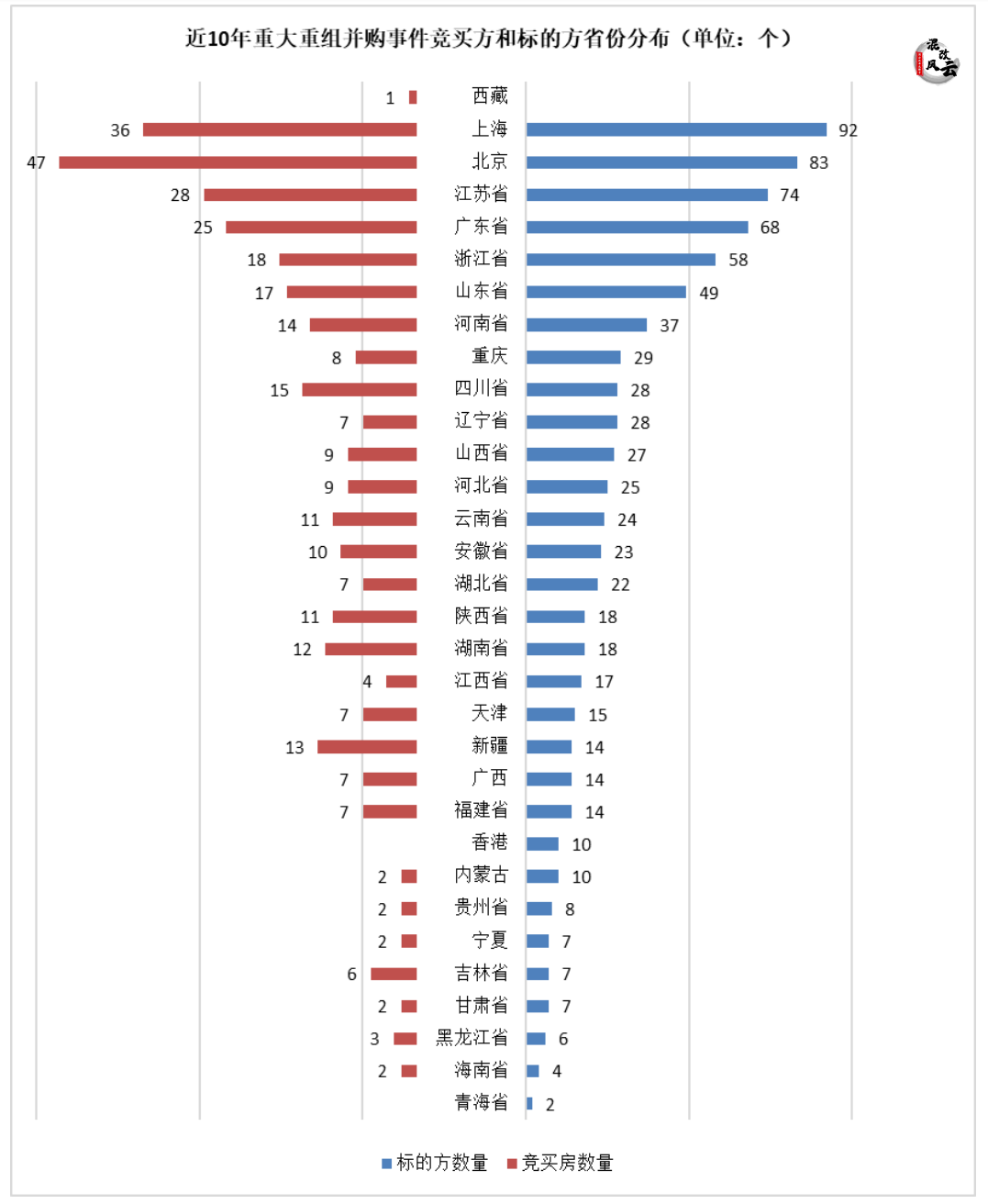

二、近10年事件多发生在北京、上海等经济发达地区

首先需要明确一个前提,对于一个重大重组并购事件而言,有竞买方、出让方以及标的方三个主体。

其次需要明确另一个前提,对于一个重大重组并购事件而言,其出让的标的可能不止一个;其竞买方可能也不止一个,所以一个事件不管是与标的方还是竞买方的对应关系,都是一对一或者一对多的。

数据来源:wind

从上表,不难发现,不管是从竞买方的角度还是标的方的角度看,近10年的重大重组并购事件多发生在北京、上海、江苏、广东等经济发达省份。一方面是这些地区国企改革动作比较活跃;另一方面,这其中也包含了中央企业重大重组并购事件,而中央企业有多聚焦北京、上海、广东等发达省份。所以会出现这样的分布结果。

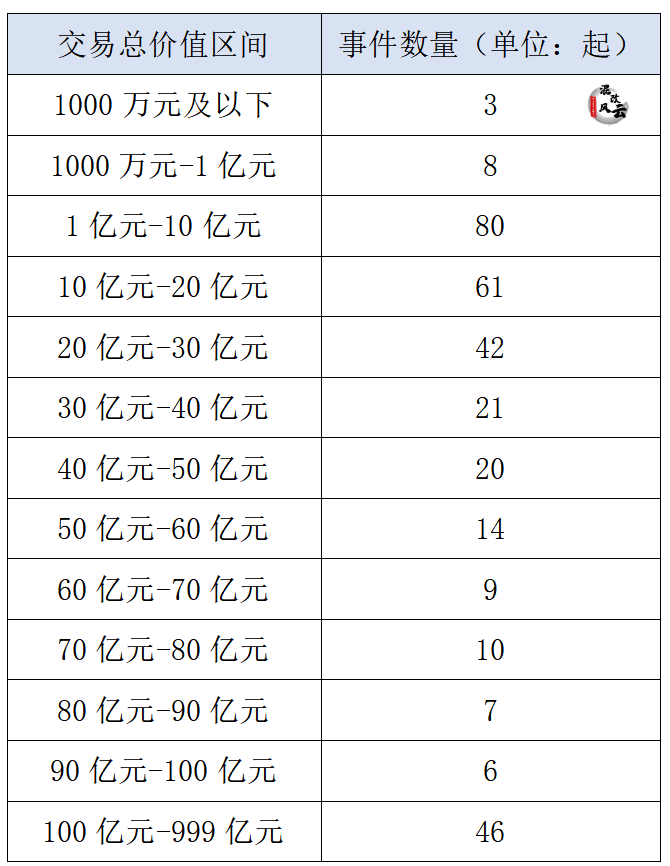

成交额规模庞大,支付方式多元

在国有企业的重大重组并购事件中,交易额是大家比较关注的焦点之一。在近10年发生的这327起事件中,评估总价值共计183,402,760.65万元,交易总价值共计181,922,100.06万元,其中交易总价值最大的事件发生在2021年的水泥行业,即天山股份定增收购中联水泥100%股权,南方水泥99.9274%股权,西南水泥95.7166%股权和中材水泥100%股权,交易总价值高达9,814,211.59万元。交易总价值最小的事件是万华化学控股股东公司分立,交易价值为无偿。

从具体交易总价值的分布看,主要聚焦在1亿元-10亿元之间,其次是10亿元-20亿元之间,具体分布见下表。

表1 近10年327起交易事件总价值分布

数据来源:wind

另外,在这327起事件中,不完全统计,溢价成交的事件至少有20起。溢价率最高的是大同煤业出售国贸公司100%股权事件,该事件发生在2016年,评估总价值-58637.84万元,交易总价值22129.15万元,溢价率高达138%。

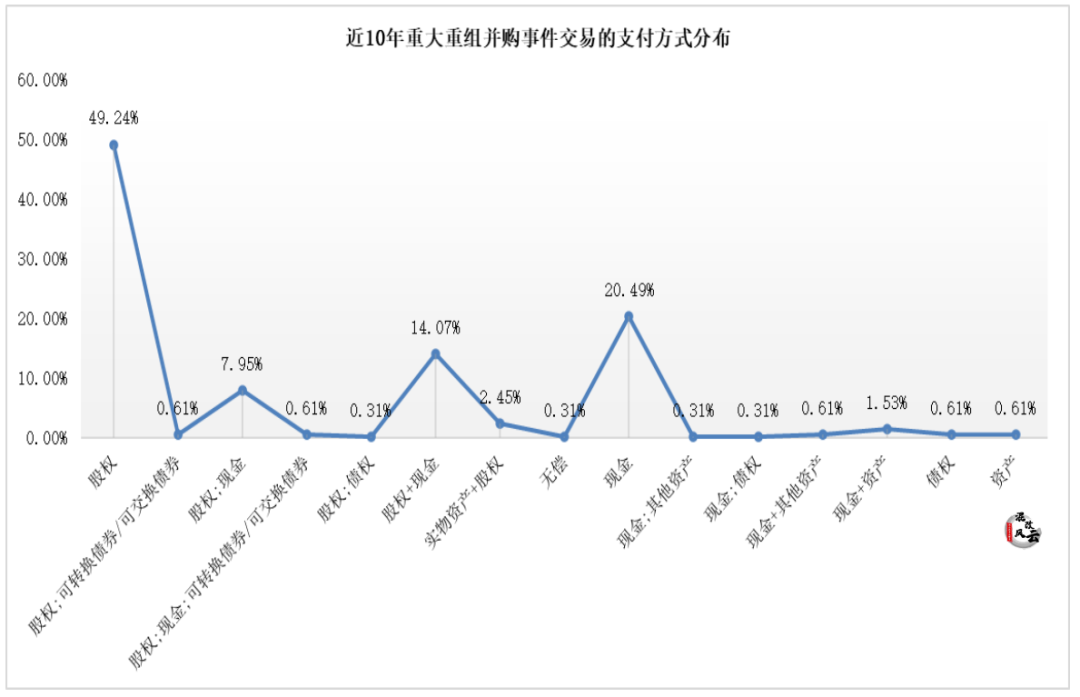

从支付方式看,这327起事件中,采用了现金、股权、债权、实物、可转换债券、无偿等一种或多种方式组合,进行交易。其中以股权支付方式最多,占比接近“半壁江山”,其次是现金方式,具体见下图。

图 重大重组并购事件的支付方式 数据来源:wind

重大重组并购目的丰富

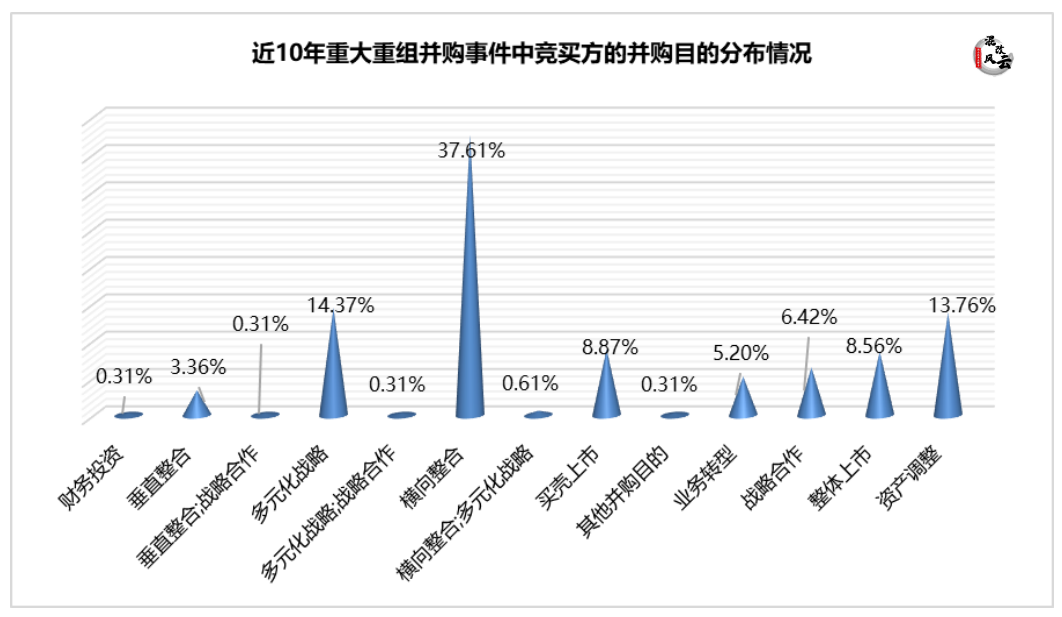

从宏观上看,国有企业实施重大重组并购的目的就是为了通过整合资源,提高国有资本的使用效率。具体对于竞买方而言,实施并购的目的包括产业链的横向整合、实施多元化的战略、资产调整、业务转型、上市等,丰富而广泛。其中,横向整合目的占比最多,其次是多元化战略、资产调整等。

数据来源:wind

重大重组并购方式多样

近年来,国有企业对各种类型的重组并购方式和形式熟悉度在逐渐提高。企业之间合并、分立、横纵向收购以及上市企业私有化等时有发生。其中:

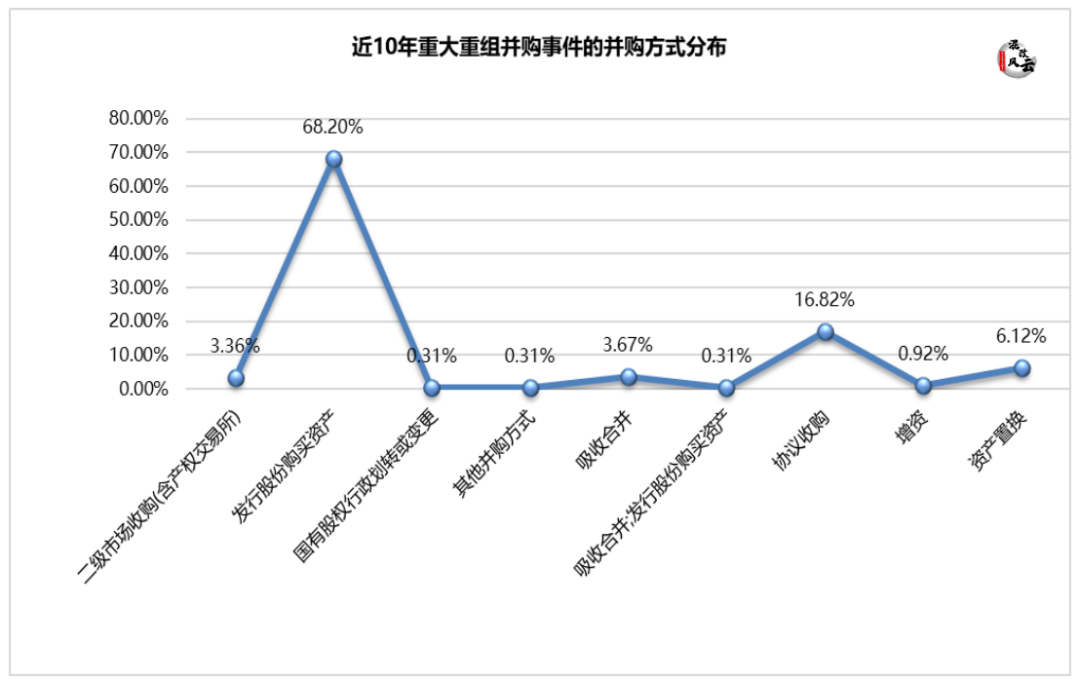

并购方式灵活多样,在2012年11月1日到2022年10月31日之间,发生的重大重组并购事件中,有68%的事件是以发行股份购买资产的方式发生的,其次是协议收购,再次是资产置换等方式,具体见下图。

图 并购方式分布 数据来源:wind

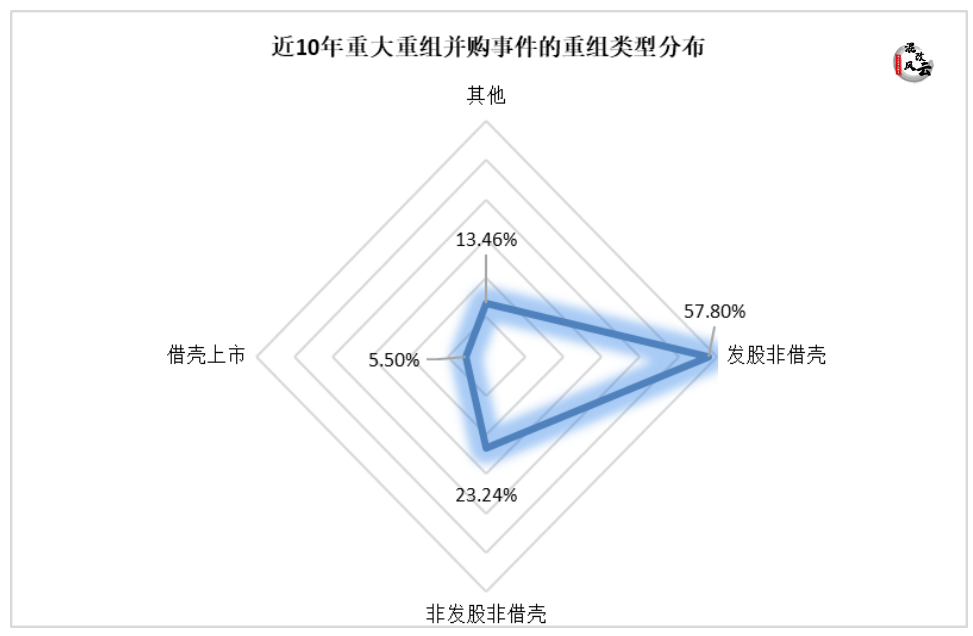

重组类型以发股非借壳为主。在2012年11月1日到2022年10月31日之间发生的327起重大重组并购事件中,重组类型主要包括发股非借壳、非发股非借壳、借壳上市等,其中发股非借壳类型占比遥遥领先。

图 重组类型分布 数据来源:wind

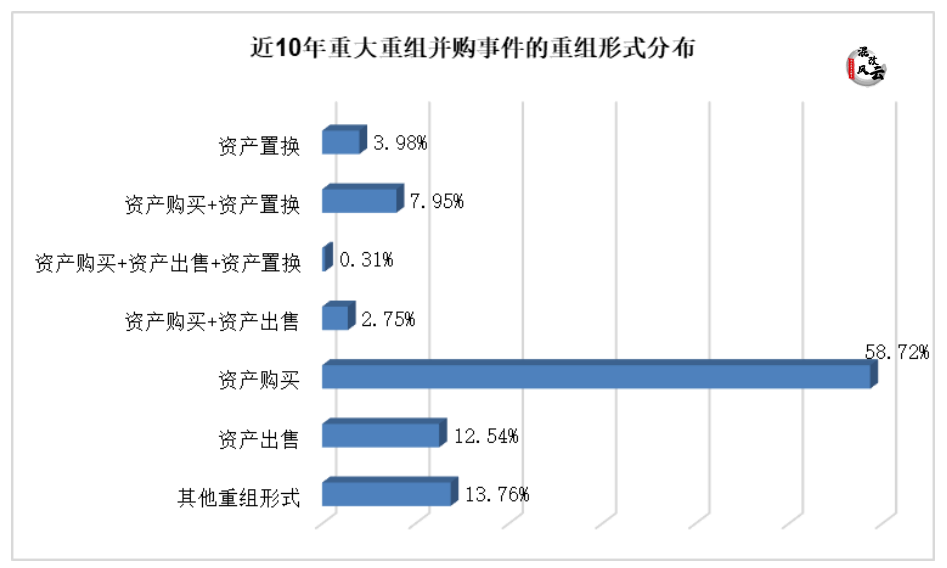

重组形式主要聚焦资产购买。在2012年11月1日到2022年10月31日的10年间,国有企业发生的重大重组并购事件的重组形式包括资产置换、资产购买、资产出售等,实践中,不难发现,这些方式是可以灵活组合使用的。

图 重组类型分布 数据来源:wind

标的方行业重点聚集新材料

据不完全统计,从全球市场看,企业并购重组自2005年后,在全球迅猛发展,更多集中在资本、资源、技术密集型行业,如能源、电信、医疗、金融等。那么,对于中国的国有企业而言,其近10年发生的重大并购重组事件主要聚焦在何种领域呢?

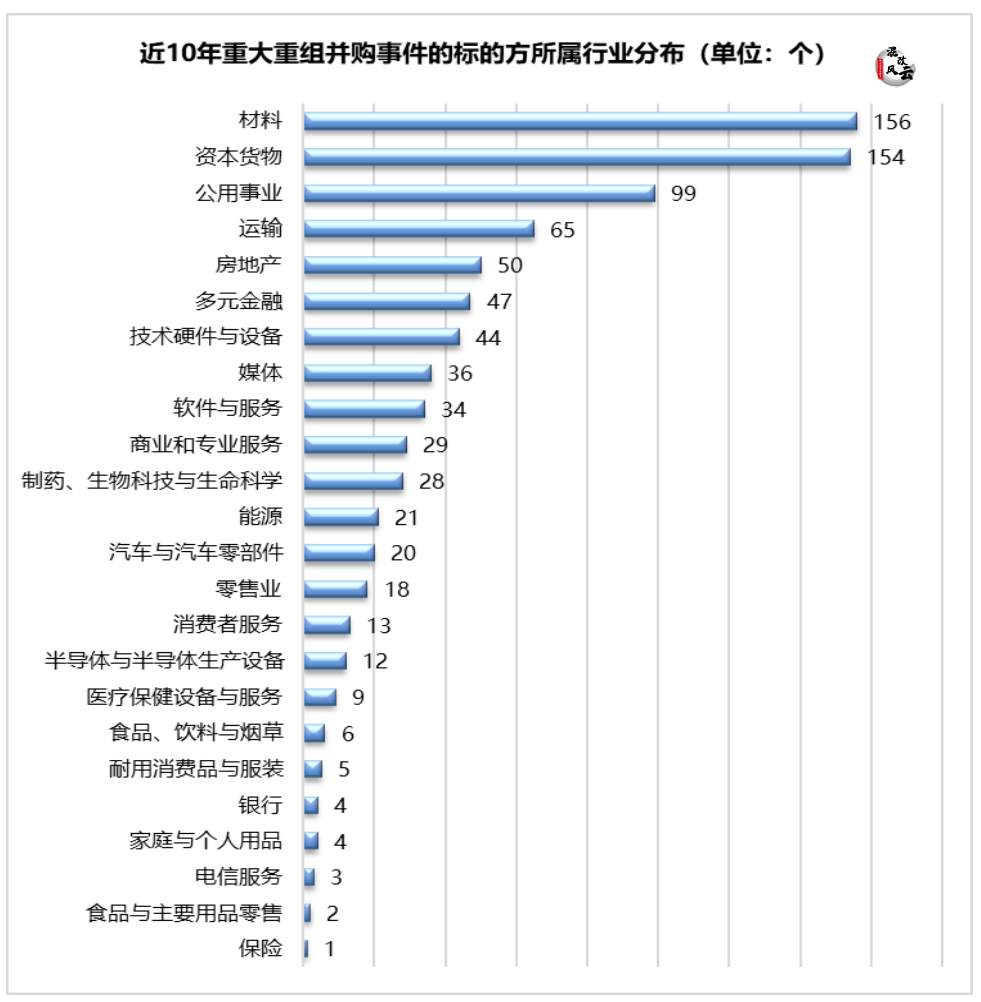

首先对于一个重大重组并购事件而言,在笔者看来,分析标的方所在行业,才更能体现出重大重组并购这个动作在哪个领域更积极、活跃。

其次对于一个重大重组并购事件而言,其出让的标的类型是比较简单的,包括股权和非股权类。其中,在近10年的327起事件中,出让1个标的的最多,有167起;出让标的最多的是发生在2016年的一个事件中,即中国远洋购买中海港口及33家集运公司股权,共有34个股权类的标的。

接下来,对于标的方所属行业进行分析,具体看下图:

数据来源:wind

可见,近10年,国有企业重大并购重组事件主要集中在材料、资本货物、公共事业等行业。

综上,大力实施重大重组并购作为国有企业在发展经营过程当中,比较重要的经营战略市场行为,近10年呈现出五大特征:

-

数量规模先增长后减少; -

成交规模庞大,支付方式多元; -

目的丰富; -

形式多样; -

行业瞄准新材料。

上一篇:国企如何抓住数据产业新蓝海?