“113”框架,助力拟上市企业股权激励时机选择

次浏览

次浏览

作者|知本咨询国企改革专家 张思雅

编辑|亿亿

那么这种情况有什么特殊之处呢,为什么值得专门探讨?这是因为对于短期内有上市预期的国有企业来说,在实施股权激励时不仅要符合国资监管中有关股权激励的政策要求,还需要考虑证监会相关监管政策。

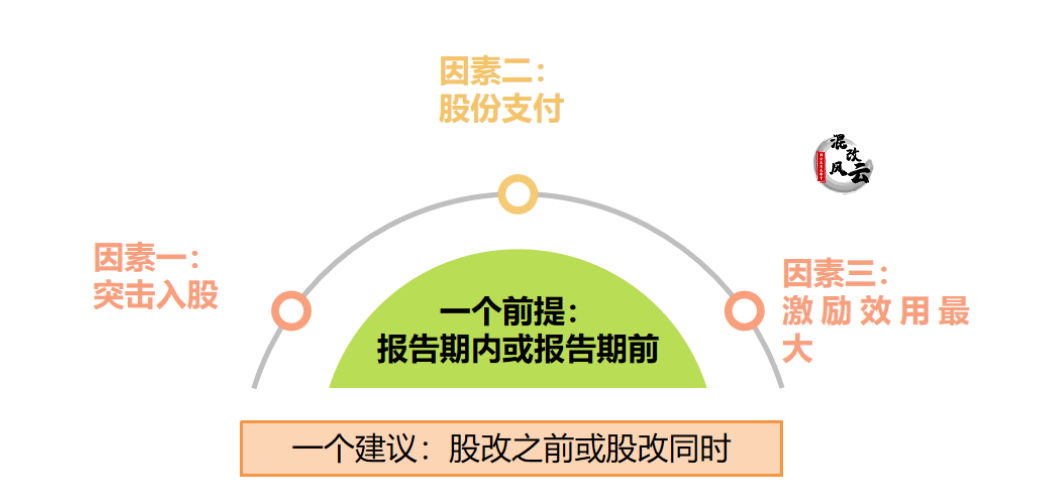

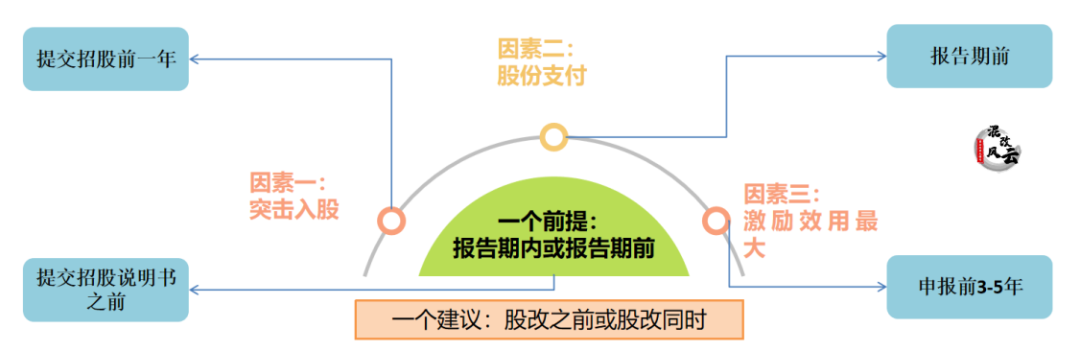

拟上市企业股权激励时机选择的“好”,会起到降低上市审核风险、减少上市披露难度、促进企业业绩、提高激励效用的作用。知本咨询基于对相关政策文件的梳理和项目实操经验,提炼出“113”时机选择框架。相信沿着该框架设定的边界进行分析,适合拟上市企业股权激励时机的确定就不是难事了。

图 拟上市企业股权激励时机选择“113”框架

“113”框架的含义,具体来说就是1个前提,1个建议,3个因素。一个前提指:报告期内或报告期前;一个建议指:股权激励在股改之前或与股改同时;三个因素指:突击入股、股份支付和激励效用最大。

具体这个框架怎么理解,如何应用呢?接下来听我细细道来。

01

“一个前提”+“一个建议”

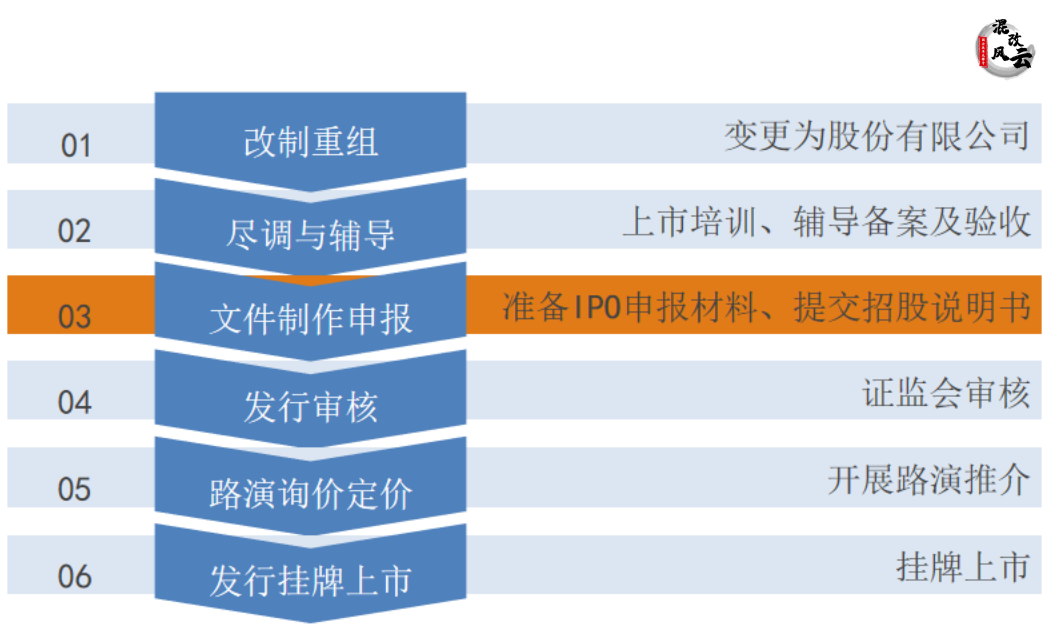

要深刻理解“一个前提”和“一个建议”,我们需要先对上市的基本流程有一个基本的认识,这是理解股权激励时机选择的前置条件。

一般情况下,企业自筹划改制到完成发行上市主要包含重组改制、尽职调查与辅导、申请文件的制作与申报、发行审核、路演询价与定价及发行与挂牌上市等阶段。从拟上市企业实施股权激励的时机来看,我们需要关注的是提交招股说明书之前的时间阶段,这里需要明确两个关键词,即报告期和改制。

报告期为三个完整会计年度,因此IPO申报材料须披露最近三年的财务信息。根据《首发业务若干问题解答》规定,在提交IPO申报材料之后,若开展股权激励或员工持股,需要撤回发行申请,重新申报,因此“报告期内或报告期前”是股权激励时机选择的一个前提。

另外,企业在上市前通常会进行股份制改革。股改后公司进入股份有限公司阶段,企业各方面相对会比较正规,受到的规范和制约会比较多,开展股权激励的操作复杂度会有所增大。从实践来看,我们建议企业实施股权激励最好在股改之前或与股改同时进行。

图 上市流程图

02

三个因素之“突击入股”

近年来有大量企业存在IPO申报前一年内新增股东的情形,证监会之所以对突击入股有专门的规定,主要是由于二级市场的高额溢价差,若发行前机构或个人通过在一级市场低价购股,发行后在二级市场进行溢价卖出,从而实现了收益“暴涨”。

这一行为似乎与资本市场公平、公正、公开的准则背道而驰,从而引发了监管层的关注。

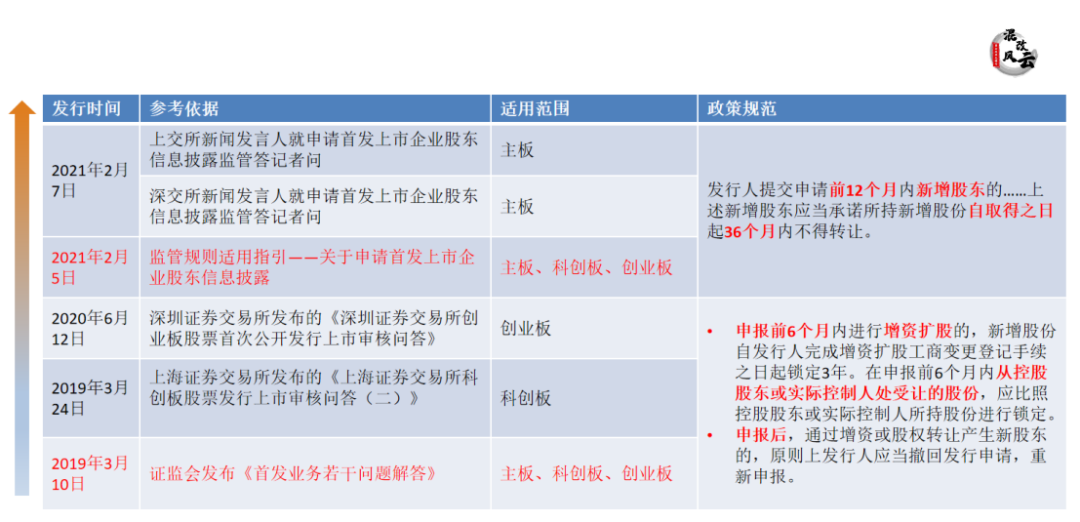

因此,针对这种情况,监管部门对上市前“突击入股”是从严核查,对于实施股权激励或者员工持股的企业来说,也需要从严审核股权激励方案和管理办法的合规性,提前规避潜在风险。上市审查要求在突击入股方面主要关注信息披露和股份锁定两个方面,提前了解这些政策规范有助于您未雨绸缪,提前规划。

(1)信息披露:根据《监管规则使用指引——关于申请首发上市企业股东信息披露》要求,对于申报前12个月内新增的股东,监管层关注的是新增股东、入股价格的合理合法性、是否存在股权代持、利益输送等情形,如发行人不能进行充分的披露和解释,那么就会实质性影响上市审核。

(2)股份锁定:即使发行人对突击入股的信息披露和解释充分且合理,但是为了避免上市后突击入股的新股东在短时间内进行套现,证件会发布了相关政策以对突击入股的股份锁定进行规范。

在突击入股认定标准方面,《首发业务若干问题解答》中规定突击入股为申报前6个月内新增股东的情形,而最新的《监管规则适用指引——关于申请首发上市企业股东信息披露》政策延长临近上市前入股行为认定的时间标准,将申报前12个月内产生的新股东认定为突击入股,且股份取得方式包括增资扩股和股份受让。在股份锁定方面,要求新增股东应承诺在取得股份之日起36个月内不得转让。

图 突击入股相关政策梳理

-

最佳:申报前3-5年,即报告期外前1-2年,对上市审核的影响较小,有效促进企业业绩,且能发挥较好的激励效用;

-

其次:提交申报材料一年以前,即报告期的前1-2年,同时可以结合企业股改的时间。虽然存在股份支付的影响,但是只要提前做好相关测算,保证在可承受范围内即可。

-

退而求其次:提交申报材料前一年内,即报告期最后一年内,存在突击入股和股份支付的审核风险,保证信息披露充分性和上市合规性。